博通挤下英伟达/超威重返第二,前十大IC设计厂商最新营收排名出炉

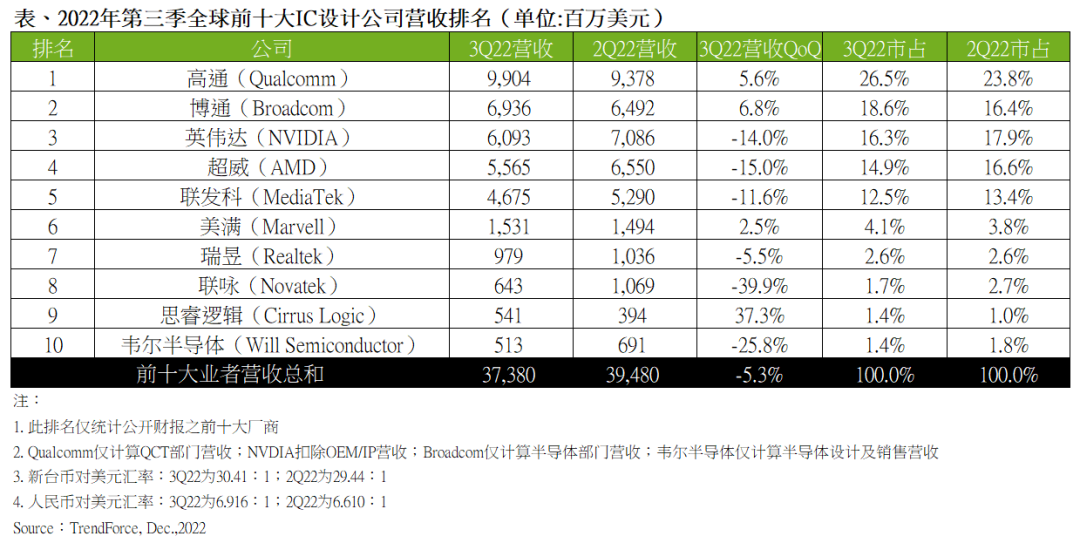

全球市场研究机构TrendForce集邦咨询旗下半导体研究处表示,第三季度在乌俄冲突、疫情、通胀压力与客户库存调节等负面因素影响下,全球IC设计产业营收动能下滑,2022年第三季全球前十大IC设计业者营收达373.8亿美元,环比减少5.3%。

Qualcomm(高通)仍居产业龙头之位,而Broadcom(博通)由于高端网通芯片销售情况良好,超车NVIDIA(英伟达)与AMD(超威)至排名第二,NVIDIA与AMD在个人计算机与挖矿需求疲弱的情况下,排名分别下滑至第三与第四。

美系IC设计业者产品组合应用领域广泛,弥补部分产品营收下滑的困境

Qualcomm(高通)在手机业务上的处理器与5G调制解调器芯片销售较第二季度成长,加上车用部门与业界扩大合作下,两大产品部门营收分别环比增长6.8%与22.0%,弥补射频前端芯片的营收衰退,带动其第三季营收达99亿美元,环比增长5.6%,稳居全球第一。Broadcom(博通)在半导体解决方案的销售表现不俗,在高端网通市场稳定需求的推动下,营收达69.4亿美元,环比增长6.8%,而收购云端运算业者VMware(威睿)仍在审查阶段,若收购完成后将有机会挑战第一的位置。

NVIDIA(英伟达)在数据中心与车用业务皆有所成长,但仍难弥补在挖矿市场急冻导致显卡需求疲软的营收冲击,游戏应用与专业视觉化解决方案业务分别环比减少32.6%与44.5%,本季营收为60.9亿美元,环比减少14.0%。AMD(超威)数据中心业务营收环比增长8.3%,对内部而言首度超过客户端部门的营收表现,然而个人消费电子需求走弱之下,客户端业务(包含桌上型、笔记型计算机的处理器与芯片组)营收则骤减52.5%,本季整体营收为55.7亿美元,环比减少15.0%。

Marvell(美满电子)的网通产品组合包含数据中心、企业专网、汽车等领域,为需求相对稳健的市场,其营收达15.3.亿美元,环比增长2.5%。本次重回榜上的音讯芯片大厂Cirrus Logic(思睿逻辑),是低功耗、高精度混合讯号处理解决方案的领导厂商,即使Android手机市况不佳,但在旗舰级Android手机的音讯芯片市场导入度再度提高,同时受惠Apple的iPhone 14系列大单助力,因此在整体市况不佳的环境下,营收仍达5.4亿美元,环比增长37.3%。

亚洲IC设计业者受消费电子市况低迷影响较深,营收下滑

台系业者部分,MediaTek(联发科)持续受到陆系品牌手机销售不振与客户库存调整的影响,手机、智能装置平台、电源管理芯片皆呈现环比减少,营收为46.8亿美元,环比减少11.6%,公司持续以降低库存为首要目标。Realtek(瑞昱)虽网通、车用产品组合销售稳定,但占32%的计算机产品组合市况疲弱,营收为9.8亿美元,环比减少5.5%。Novatek(联咏)受到面板减产、客户端库存持续去化的影响,系统单芯片与显示驱动芯片两大产品线双双价量齐跌,营收下滑至6.4亿美元,环比衰退39.9%,为降幅最大的业者。

此外,陆系Will Semiconductor(韦尔半导体)的CMOS影像传感器、触控暨显示驱动芯片、类比芯片等产品以手机为主要应用,受到疫情、手机市况不佳影响,营收为5.1亿美元,环比减少25.8%。

TrendForce集邦咨询表示,IC设计业者受产品组合规划不同,如数据中心、网通、物联网、汽车等产品组合需求稳定,但消费电子、面板、挖矿等需求走弱,终端拉货力道缩手影响,营收互有增减。然而,面对近期低迷的市况,第三季半数以上的IC设计业者营收均呈现衰退。

展望2022年第四季至2023年第一季,在高通胀的环境下,年底购物节庆对消费电子带来的消费动能回升力道有限,加上客户端的高库存仍需要时间去化,因此,对IC设计业者来说将会是极具挑战的两个季度,在营收上呈现环比减少的可能性不低。但各业者皆在产业低谷之际,持续降低自身库存同时提高现金水位,将产品拓展至数据中心、汽车等领域,为日后整体半导体产业再度回温之时做好准备。